在上篇《 CFC 懶人包必讀的反避稅指南》的介紹中,已經向讀者詳細解釋了 CFC 法規,其境外金融帳戶 (OBU) 的性質,大多數符合 CFC 所定的「控制要件」和「低稅負地區」標準,因此這些帳戶在 CFC 實施後成為重點調查對象。

若讀者對境外公司尚不熟悉,建議參考《企業境外公司設立有什麼優點?注意事項及設立流程大解析! 》,瞭解境外公司的設立以及 OBU 的介紹。

CFC 制度的實施旨在打擊利用境外公司(紙上公司)逃避稅負的行為,使得境外公司的避稅空間受到限制,直接設立境外公司作為稅務規劃的考量已不再可行, 本篇將延續向讀者介紹 CFC 四大更新,根據財政部最新修正辦法 2023-12-25,瞭解自身是否符合三大放寬措施的門檻。

放寬措施一:實質營運活動的 CFC 符合豁免門檻

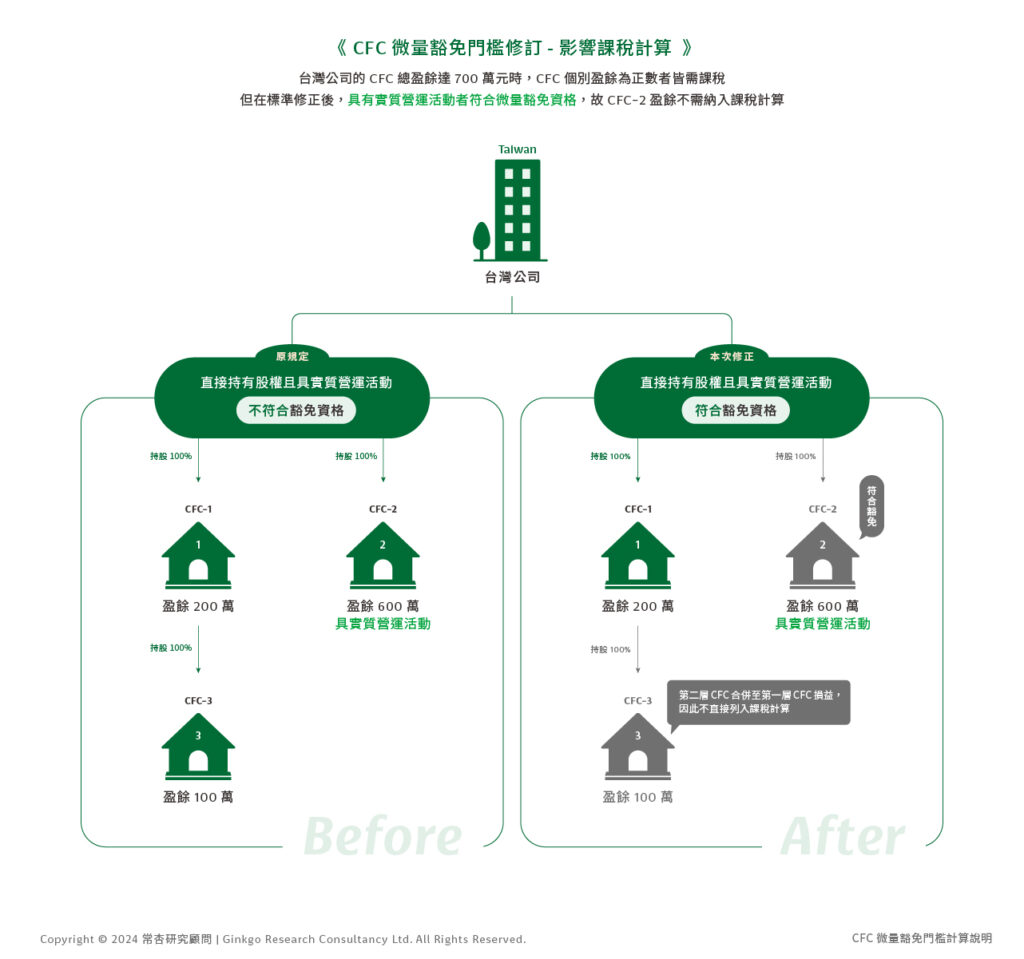

根據財政部最新修正辦法說明微量豁免門檻,內容彙整後意即:「直接持有股權的 CFC 若具有實質營運活動,則不適用 CFC」。

在上篇有統整三項納稅門檻,其中一項的判定為「CFC 總盈餘達 700 萬元且個別盈餘為正數。」這項放寬措施將會直接影響到此門檻的計算方式,透過以下情境,可以更瞭解具有實質營運活動的公司,將會如何影響企業在納稅時的判定。

修正後影響納稅門檻的判定:CFC 總盈餘達 700 萬元的計算情境

在最新修正辦法上路後,判定計算是否符合納稅門檻時,不必再加入具實質營運活動的 CFC。

財政部函釋 | 需列入納稅門檻的計算 | 判定說明 | 台灣公司納稅申報(依直接持股計算) |

|---|---|---|---|

原規定 | CFC-1、CFC-2、CFC-3 | 200萬 + 600萬 +100萬 ≥ 700萬,CFC個別盈餘為正數者需納稅 | 直接持股100% CFC-1,需納稅申報200萬 |

最新修正辦法 | CFC-1 | 200萬 < 700萬,不符合納稅門檻 | 不需納稅申報 |

〔註〕為了方便讀者判定,我們依照《財政部CFC制度流程圖》修訂,將判定視角由「豁免門檻改為納稅門檻」,可參考第一篇CFC規定的統整。

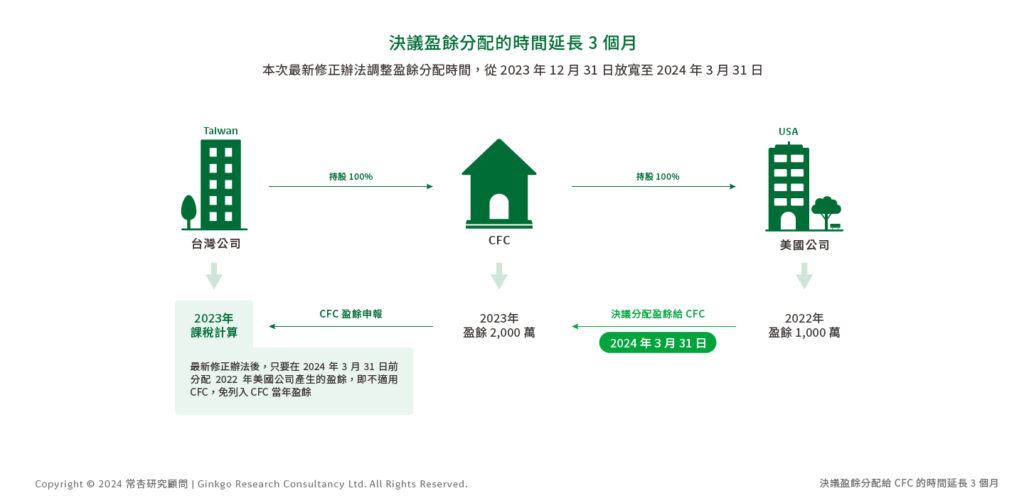

放寬措施二:決議盈餘分配的時間延長 3 個月

根據財政部最新修正辦法,若在 2024 年 3 月 31 日前決議分配 2022 年以前產生的盈餘,可免列入盈餘計算,與原規定相比,本次最新修正辦法將盈餘分配時間從 2023 年 12 月 31 日放寬至 2024 年 3 月 31 日。

財政部函釋 | CFC當年度盈餘認列情形 |

|---|---|

原規定 | 2022年(含)以前產生的盈餘,在 2023 / 12 / 31 前分配盈餘給 CFC,免列入當年度盈餘計算 |

最新修正辦法 | 2022年(含)以前產生的盈餘,在 2024 / 3 / 31 前分配盈餘給 CFC,免列入當年度盈餘計算 |

我們來比較一下根據原規定和最新修正辦法,若在 2024 年 3 月 31 日分配盈餘給 CFC 時,兩者的差異為何?

- CFC 是一家由台灣公司直接持有 100% 股權的公司,CFC 直接持有美國公司 100% 的股權

- 在 2023 年,CFC 產生了 2,000 萬元的盈餘

- 在 2024 年 3 月 31 日時,美國公司決定將 2022 年的盈餘(1,000萬元)分配給 CFC

財政部函釋 | 計算方式 | CFC盈餘申報總額 |

|---|---|---|

原規定 | CFC盈餘 2,000 萬元+美國公司盈餘 1,000 萬元 | 3,000 萬元 |

最新修正辦法 | CFC盈餘 2,000 萬元 | 2,000 萬元 |

放寬措施三:放寬 FVPL 選擇

根據新增的《營利事業認列受控外國企業所得適用辦法》第7條規定,考慮到公允價值變動幅度較大且非企業可操控,CFC可以選擇在年底時排除 FVPL 的金融工具,待處分時再將已賣出的損益計入 CFC 盈餘,以進行稅務申報處理。

FVPL 的限制

- 特定金融資產,如基金、股票、債券等金融投資商品

- 僅限第一層持有 CFC 適用

- 統一使用「採取或排除」的計算方式,一經選定不得變更

採取 vs 排除 – FVPL 對申報盈餘的影響

假設 A 先生以 CFC 公司進行財富管理時購買股票:

- 2023 年以 1,000 萬元購入股票,當年度上漲至 1,200 萬元

- 2024 年最終以 1,500 萬元售出股票

A先生申報 CFC 盈餘時,選擇採取或排除 FVPL 時的影響為何?

FVPL 的選擇 | 2023年 – CFC 盈餘申報總額 | 2024年 – CFC 盈餘申報總額 |

|---|---|---|

採取 FVPL | 200 萬元 (1,200萬元 – 1,000萬元) | 300 萬元 (1,500萬元 – 1,200萬元) |

排除 FVPL | 排除 FVPL 時,需等到賣出時才做計算 | 500 萬元(1,500萬元 – 1,000萬元) |

如果 A先生採用排除 FVPL,那麼 2023 年度盈餘將不會計算任何盈餘,等到賣出時,再將實現的數值計入 CFC 當年度的盈餘,且 A先生第一層持股所有的 CFC 皆需以同樣的方式計算盈餘,一經選定,不得變更。

關係人範圍 – 擴及信託裡的CFC

過去,許多人透過在低稅負地區設立境外公司來規避稅負,隨著 CFC 制度的實施,這種做法受到了限制。後來漸漸有些人會試圖透過信託持有資產來規避稅負,然而財政部最近將這種行為列為課稅對象,關係人範圍現在開始擴及至信託。

受託人身份會影響 CFC 的認定

在《所得基本稅額條例》第 3 條有提到信託與關係人定義以及 CFC 歸屬誰納稅,在最新辦法修正後,同一信託關係的委託人、受託人或受益人,信託的財產(股份或資本額)屬於CFC,但受託人的身份會影響 CFC 認定:

- 受託人為持牌信託公司持有CFC:

因受託人屬於主管機關許可的信託業者(例如台灣的持牌信託公司,通常為銀行),因此不會被認定為關係人。 - 受託人為自然人持有CFC

修法前許多人會聘請律師、會計師等自然人作為受託人,但現在只要受託人為自然人,無論是否涉及二等親關係,都將被視為關係人。

過去信託架構下持有CFC

在過去委託人會透過信託架構安排,將公司股權或財產轉給受託人,受託人持有境外低稅負區公司,形式上來看,委託人已經不再持有公司股份或財產,因此在判別 CFC 時,境外低稅負區公司不屬於委託人的CFC。

現今信託架構下持有CFC

財政部於 2023 年 12 月 22 日公告修正《個人計算受控外國企業所得適用辦法》CFC擴大至信託範圍的關係人,當受益人與受託人(自然人)為委託人的關係人時,他們的股權比率也會列入 CFC 判定的控制要件,因此當受託人為自然人時,境外低稅負區的公司會被視為委託人或關係人的 CFC。

找持牌信託公司是否可以避免被認定為CFC

信託課稅採取穿透原則 – 不計算受託人的直接持股比率

雖然持牌信託公司在這次 CFC 信託課稅函釋中,不會被列入關係人的股權控制計算裡,但按照財政部公布的《 CFC 信託課稅函釋》,基本上大陸法系(台灣)信託採取穿透課稅概念,也就是說,信託財產經濟利益的實質受益人才是課稅對象。

委託人透過信託結構安排其境外低稅負區的關係企業股權並不能避免 CFC 制度,即使找持牌信託公司,該繳的稅會根據實際收到的所得納稅。

信託結構失去稅務遞延效益

在 CFC 修改之前,利用信託持有境外低稅負區公司,有辦法達到稅務遞延的效益(稅務遞延的效益是利用信託持有境外低稅負區公司,而非信託本身),但因信託採取的是穿透概念,實際收到利益的人(孳息受益人)須照直接持股比例納稅,因此當 CFC 制度實施後,個人透過信託結構安排境外公司股權,將無法再獲得稅務遞延的效益。

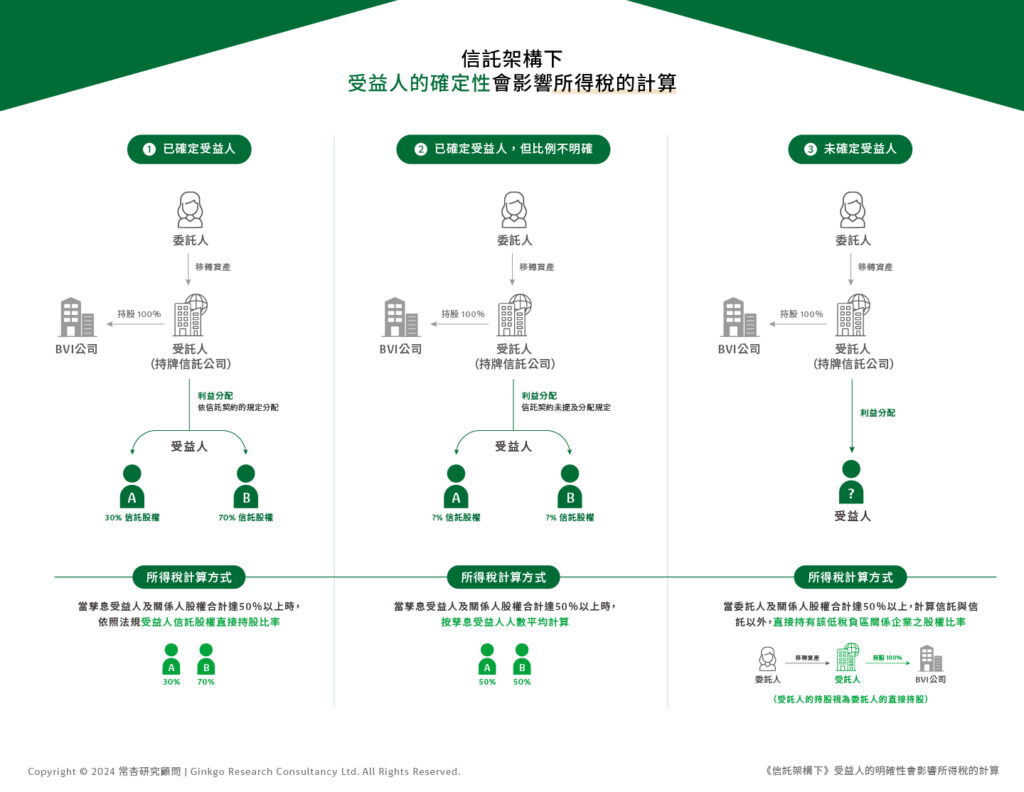

CFC在信託架構下判定納稅人

上述提及到了信託採取的是穿透概念,受益人會依照直接持股比例納稅,而受益人的確定性會因信託設立的種類而影響所得稅的計算。

1. 當 CFC 屬於受益人,該如何計算所得稅計算?

在信託結構下,受益人被分為已確定受益人跟已確定受益人,但比例不明確,在這兩種情況下,會採用兩種不同的稅務計算方式。

受益人的確定性 | 所得稅計算方式 |

|---|---|

| 已確定受益人 | 門檻:孳息受益人及關係人股權合計達 50% 以上 課稅:受益人信託股權的直接持股比率 |

| 已確定受益人,但比例不明確 | 門檻:孳息受益人及關係人股權合計達 50% 以上 課稅:按孳息受益人人數平均計算 〔註〕 實務上以公平課稅為原則,以實際收到的所得課稅 |

2. 當 CFC 屬於委託人,該如何計算所得稅計算?

若受益人尚未確定,則會認定為委託人的 CFC,而受託人的持股視為委託人的直接持股。

受益人的確定性 | 所得稅計算方式 |

|---|---|

| 未確定受益人 | 門檻:委託人及關係人股權合計達 50% 以上 課稅:計算信託與信託以外直接持有該低稅負區關係企業之股權比率 |

結論

我們有其他篇文章整理了財政部最新函釋的資訊,其中討論了信託結構中的孳息受益人持有的股權比率計算。

財政部在 2023 年 12 月 25 日修正 CFC 辦法,給出了三大放寬措施,迎接 2024 年五月的首次申報,本次調整包括:

- 實質營運活動的 CFC 盈餘免列入計算

- CFC 決議分配盈餘的時間額外提供 3 個月

- 申報 CFC 盈餘時,提供排除 FVPL 計算的選項

CFC範圍也涉及到了信託,同一信託關係下的委託人、受託人(自然人)和受益人,為本次最新修法新增關係人範圍,而持牌信託公司則不認列為關係人範圍裡;課稅時會按照實際拿到利益的人課稅為主,不管是否為持牌受託業者或自然人擔任受託人,想利用信託操作低稅負低區公司遞延稅負已不是可行之舉。

希望透過我們統整的文章,能夠帶讀者了解本次法規擴及到信託的關係人去認定CFC,對於信託架構想更深入了解歡迎查閱本篇文章,若看完此篇 CFC 介紹後想要更詳細諮詢,歡迎洽詢「常杏研究顧問有限公司」。

參考資料

https://www.dot.gov.tw/singlehtml/ch26?cntId=e13d2873677d4538bee5d4ea1d5c36c3

https://www.dot.gov.tw/htmlList/ch_440

https://ginkgoconsult.com/news-analysis/2024-01-blog-news-53/